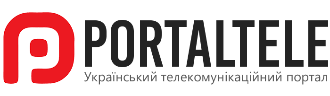

За последние пару лет, как тщательно подсчитали аналитики J’son & Partners Consulting, M&A-сделки в ТМТ-секторе (телеком, медиа, технологии) в сумме превысила 20,8 млрд. долл. из которых десятая часть пришлась на сделки в среднем и малом сегментах. Причем, активным был совсем не столичный рынок – покупали и продавали по всей России. К примеру, из 139 сделок на 2009-2010 гг., совершенных, в основном, с западными офшорами, которые и контролируют российских операторов связи, 83 составили малые и средние компании. На мой взгляд, вполне рыночная статистика – гораздо больше половины.

За последние пару лет, как тщательно подсчитали аналитики J’son & Partners Consulting, M&A-сделки в ТМТ-секторе (телеком, медиа, технологии) в сумме превысила 20,8 млрд. долл. из которых десятая часть пришлась на сделки в среднем и малом сегментах. Причем, активным был совсем не столичный рынок – покупали и продавали по всей России. К примеру, из 139 сделок на 2009-2010 гг., совершенных, в основном, с западными офшорами, которые и контролируют российских операторов связи, 83 составили малые и средние компании. На мой взгляд, вполне рыночная статистика – гораздо больше половины.

На самом деле, ничего удивительного в этом нет – основной объем приобретений совершили федеральные “крупняки”, которые консолидировали вокруг себя локальных операторов связи с весьма ограниченной абонентской базой, зато с хорошими позициями на уровне того или иного региона. Кроме того, на рынке активно бродят инвестиционные фонды, которые заинтересованы в покупке нескольких активов и объединении их в единую структуру. Обычно – с целью дальнейшего управления для увеличения капитализации, и продажи. Но для компаний и это неплохо – будет поддерживаться все, что необходимо для развития бизнеса.

|

Количество сделок исходя из территориальной принадлежности приобретенных компаний* |

Источник: J’son & Partners Consulting

* Категория «несколько регионов» означает, что компании – объекты сделок оказывают услуги в нескольких регионах одновременно

Давайте посмотрим на частности. Если следовать данным аналитиков J’son & Partners Consulting, то за прошедшие пару лет наиболее активно совершались сделки в таких сегментах, как фиксированный и беспроводной доступ в Интернет, цифровой контент, мобильная связь, медиа и IT в так называемом сегменте unitelco, к которому относят компании, оказывающие широкий спектр услуг (обычо, это всевозможные сочетания услуг фиксированного и беспроводного доступа в Интернет, телефонии, платного ТВ – double, triple-play и т.д.).

Активность мегателекомов

Инвестиционные аппетиты “Большой тройки”, компаний, которые по выручке и доступу к дешевым и длинным деньгам только и могут на спокойных условиях приобретать локальные активы, крайне неравномерны. Более всего “кушали” в “Комстар-ОТС”, который потом и сам перешел под контроль МТС – у компании были деньги на региональное развитие и жесткая стратегия развития из серии “покупаем сейчас, пока все готовы продавать”. Еще в середине февраля 2010 г. подконтрольная «Комстару» компания ЗАО «Комстар-Регионы» приобрела 100% долю в уставном капитале ООО «ТензорТелеком» – альтернативном операторе из Ярославля, что послужило первым толчком для разогрева M&A в российском телекоммуникационном секторе. А уже в конце февраля группа «МТС-Комстар» довела до 100% доли в двух уральских «дочках»: ООО «ЕвроТел» (екатеринбургский оператор связи и кабельного телевидения) и ООО «Управление и Лизинг» (владеет инфраструктурой связи в Екатеринбурге). Покупатель заплатил немного: 3,3 млн долларов за выкуп у миноритариев 20% долей «ЕвроТела» и 25% «Управления и Лизинга». Но свои крупнейшие сделки «Комстар» совершил дымным летом 2010 г. В середине июня ЗАО «Комстар-Регионы» закрыло сделку по поглощению 100% акций ЗАО «Пензенские телекоммуникации» («Пенза Телеком») за 19,9 млн долларов. Кстати, на этот актив претендовали еще две структуры: холдинги «Национальные кабельные сети» и «Связьинвест», но “яйцеголовые” предложили больше всех и действовали активнее. Хотя, по мнению аналитиков J’son & Partners, “тройная конкуренция за пензенский актив стала сигналом восстановления российского M&A-рынка в телекоме”. Спустя совсем немного времени, в середине июля, уже «МТС» объявило о покупке ЗАО «Мультирегион» – одного из крупнейших кабельных холдингов в России. За 100% акций «Мультирегиона» компания МТС отдала 123,5 млн долларов, взяв на себя помимо этого его долговые обязательства в размере 94,4 млн долларов. Все равно сделка выгодная – магистральные каналы связи ценный актив и никому еще не мешал, если использовать его с умом.

|

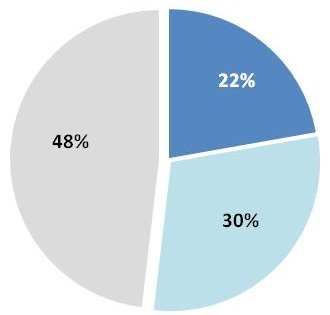

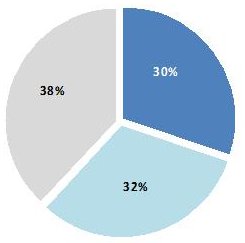

Структура TMT-M&A-рынка исходя из размера объектов сделок |

|

|

2009 г. |

2010 г. |

|

|

|

Источник: J’son & Partners Consulting

“МегаФон” тоже покупал: в начале июня 2010 г. он за 745 млн долларов приобрел 100% акций группы «Синтерра» – одного из ведущих операторов фиксированной связи. В группу входят компании «Синтерра», «ПетерСтар», «Синтерра-Урал», «Синтерра-Юг», «Синтерра-Центр» («Глобал-Телепорт»), «Синтерра-Медиа». Формально, сделка “позволила усилить позиции «МегаФона» на рынках дальней связи, фиксированного и мобильного широкополосного доступа в Интернет, конвергентных услуг”. К зиме 2010 года в “Синтерре” прошли массовые “зачистки” – в том же “Петерстере” уволено было 20% сотрудников.

Крупные сделки были и у “ВымпелКом”, несмотря на сложности с управлением российским бизнесом компании . В июле 2010 г. компания объявила о поглощении ЗАО «Форатек Коммуникейшн» за 1,4 млрд. рублей. Ключевым активом приобретенной компании является междугородняя магистральная волоконно-оптическая сеть, включающая более 1,1 тыс. км собственных линий связи и охватывающая большинство ключевых городов Уральского федерального округа. Осенью 2010 г. ОАО «ВымпелКом» приобрело 100% активов одного из крупнейших альтернативных операторов фиксированной связи Мурманской области – компанию «Поларком». Сумма сделки составила 179 млн рублей. Не будем забывать и о январской покупке оператора «Элтел» за 1 млрд. руб., правда это уже 2011 год.

Особенными успехами не отличались в “Ростелекоме” и “Связьинвесте”, поскольку компании занимались больше акционерными вопросами слияний, чем приобретением активов по сходной цене. Но результат превосходит все ожидания – стоимость «национального чемпиона» будет впечатляющей и окончательно определится во время IPO в Лондоне весной этого года.

Стратегические инвесторы

Помимо крупных федеральных игроков инициаторами сделок являлись инвестиционные фонды и управляющие компании, организовавшие довольно агрессивную скупку телеком- и IT-активов.

К примеру, в январе 2010 г. управляющая компания «ПиН Групп» официально объявила о приобретении группы компаний «Ниеншанц-Телеком», «Ниеншанц-Хоум» и «Альфа-Телеком». Кроме того, в начале декабря 2010 г. «ПиН Групп» сообщила о покупке активов компании «Курорт-Телеком». Данная сделка позволила покупателю расширить географию своего присутствия и выйти в новые для себя районы – Курортный район города Санкт-Петербурга и Ленинградскую область.

Отдельно стоит упомянуть инвестиционный фонд DST, который в течение двух лет активно скупал доли в российских и зарубежных интернет-активах: «Одноклассники», «В контакте», Mail.ru, Facebook, Groupon, Zynga. В результате, осенью 2010 г. аффилированная с DST Global компания Mail.ru Group привлекла на Лондонской фондовой бирже около 1 млрд долларов. Правда, потом акции упали больше чем на 30%, но это уже все равно, деньги-то за продажу “фондовцы” уже получили. 🙂

Фонд UFG Asset Management совместно с Европейским банком реконструкции и развития вложил 30 млн. долл. в ООО «Русские башни», которая будет строить сотовые вышки вдоль ЖД-полотна компании РЖД и сдавать их в аренду операторам для развития сетей 3-4G. Также в марте 2010 г. UFG Asset Management стал совладельцем ООО «Престиж-интернет». Компания оказывает услуги доступа в Интернет по технологии WiMax в 70 городах под брендом «Энфорта» и Enter.

Из последних новостей стоит вспомнить активность Baring Vostok Capital Partners, который в конце октября 2010 г. завершил процесс due diligence регионального интернет-провайдера «ЭР-Телеком». А в начале марта 2011 г. стало известно о завершении сделки по приобретению 10% ШПД-провайдера. Вся компания была оценена в 16 EBITDA, что является рекордом для российского телеком-рынка, который, теперь уже явно, выбрался из кризиса.

Объем рынка

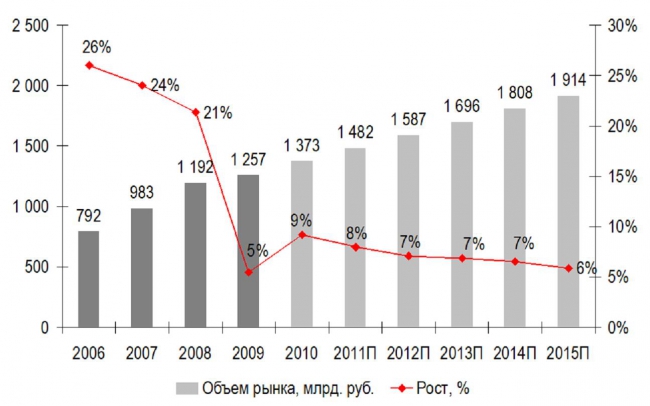

По итогам 2010 года (данные iKS-Consulting) российский телекоммуникационный рынок достиг размера 1,373 трл. руб. Темпы роста рынка составили 9%, продемонстрировав ускорение по сравнению с 2009 годом, когда динамика рынка резко сократилась вследствие кризиса. Сохранение медленной динамики рынка в целом вызвано насыщением в сегменте голосовых услуг сотовой связи, стагнацией рынка фиксированной телефонной связи, а также замедлением динамики межоператорского сегмента. Причем, по мнению J’son & Partners Consulting, в 2011 г. возможно увеличение активности на рынке слияний и поглощений на рынке доступа в Интернет как в области вертикальной, так и области горизонтальной интеграции. Рынок в Москве и Санкт-Петербурге уже насыщен, а регионы, напротив, обладают большим потенциалом для развития услуг широкополосного доступа и быстрого роста абонентской базы.

|

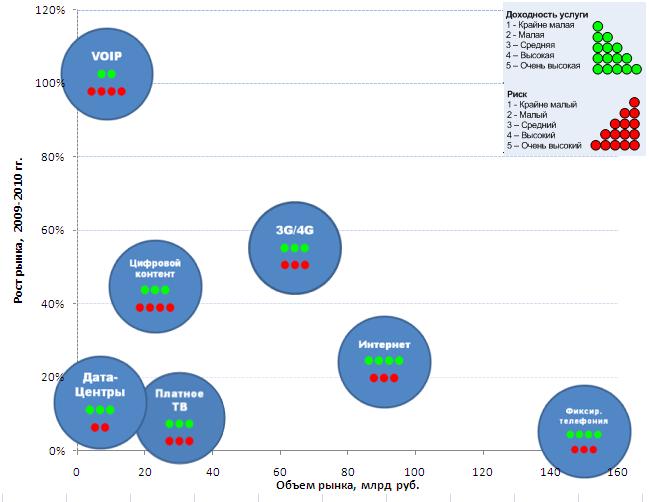

Консолидированный рейтинг инвестиционной привлекательности сегментов ТМТ-рынка России |

Источник: J’son & Partners Consulting

По мнению аналитиков iKS-Consulting, значительный потенциал для роста сохраняют несколько крупных сегментов рынка. Во-первых, мобильный интернет-доступ – наиболее перспективный сегмент рынка, за 5 лет доход от услуги вырастет по крайней мере вдвое по мере роста потребления в сетях 3G. Дополнительными импульсами для развития сегмента станут предложение услуг на базе сетей LTE и формирование рынка М2М. Кстати, рынок фиксированной телефонии является высокодоходным и среднерискованным, однако низкомаржинальным – тарифы операторов фиксированной телефонии увеличиваются в основном в связи с увеличением тарифов Федеральной службой по тарифам, в то время как число абонентов услуги снижается год от года. Поэтому аналитики J’son & Partners Consulting не ожидают совершения заметного числа сделок слияний и поглощений на данном рынке. А вот рынок VoIP является быстрорастущим и перспективным сегментом по итогам 2009-2010 гг., несмотря на недостаточный уровень монетизации и высокие риски, присущие данной отрасли. Интересными объектами для инвестиций являются лидирующие сервис-провайдеры и софтверные компании, которые в том числе разрабатывают программное обеспечение VoIP для смартфонов.

Динамика телекоммуникационного рынка России в 2006-2015 гг.

Источник: IKS Consulting

Во-вторых, в фаворе будет широкополосный фиксированный интернет-доступ – в ближайшие 5 лет число пользователей вырастет в 1,5 раза, операторы будут обслуживать 8 млн. новых пользователей, которые подключатся к сетям преимущественно в средних и крупных городах России.

И, в-третьих, платное ТВ – хотя число пользователей увеличится лишь на треть, а именно на 7 млн., в структуре абонентов произойдут качественные изменения – пользователи продолжат мигрировать от недорогих социальных пакетов к базовым и премиальным, что обеспечит долгосрочный рост доходов в этом сегменте. Вообще, рынок платного телевидения в России является среднемаржинальным и среднерискованным, уверены аналитики J’son & Partners. “Дальнейшая перспективность рынка зависит от следующих факторов: количество неэфирных платных телеканалов, качество контента, объем вещания телеканалов в сети Интернет, развитие рынка рекламы на платном ТВ. На сегодняшний день с точки зрения M&A велика вероятность объединения нескольких существующих операторов под брендом одного игрока”, – утверждают они в своем отчете.

Надо отметить, что почти 80% российского рынка телекоммуникаций формирует “большая четверка” – МТС, “Вымпелком”, “Мегафон” и “Ростелеком”, присутствующие во всех основных сегментах связи. Хотя в ряде сегментов остаются возможности для развития альтернативных игроков, именно лидеры рынка будут претендовать на основную долю в приросте доходов отрасли. По мере насыщения рынка и окончательного оформления его олигопольного характера, основная конкуренция в среднесрочной перспективе будет смещаться в сегмент дополнительных услуг и контента. Именно поэтому перспективными активами в настоящее время являются центры обработки данных с возможностью увеличения их стоимости в будущем. Однако, по мнению J’son & Partners Consulting, в ближайшее время крупные сделки слияний и поглощений в сегменте дата-центров маловероятны в связи с высокой стоимостью недвижимости. В этой связи существует возможность приобретения юридических лиц с имеющейся абонентской базой без выкупа недвижимости и инфраструктуры.

Автор: Максим Букин